Banker tillämpar olika räntesättningsmodeller... Den så kallade listräntan har, fram till…

Därför kan det vara dags att sluta att höja styrräntan!

Inflationen följs normalt upp med 12-månaders tal som visar hur mycket prisnivån stigit en viss månad i förhållande till samma månad föregående år. För mycket fokus på 12-månaderstalen riskerar dock att leda till felaktiga slutsatser för penningpolitiken sett till både när det är dags att höja styrräntan och sänka den, och med hur mycket. En beräkning av den så kallade trendmässiga inflationen i realtid indikerar att Riksbanken borde ha höjt styrräntan snabbare och mer än den gjorde när inflationen började gå upp samtidigt som det nu kan vara dags att sluta att höja den. Dessutom talar mycket för att nuvarande inflationstakt, mätt utifrån 12-månaderstalen, överskattas om hänsyn tas till att hushållen i praktiken dragit ner kraftigt på konsumtionen av varor och tjänster med högst prisökning, skriver Robert Boije och Sten Hansen på SBAB.

Det finns kanske ingen fråga som är hetare nu än när inflationstoppen ska nås – eller om den kanske redan har nåtts? Den höga inflationen har gjort att hushållens reallöner är tillbaka på samma nivå som 2015. Den har också lett till en kraftig uppgång i bostadsräntorna med mycket kännbara effekter för högt belånade hushåll och fallande bostadspriser. En bedömning av inflationstoppen är också avgörande för när Riksbanken ska sluta att höja styrräntan (det som tidigare kallades för reporäntan).

Så mäts inflationen

Inflationen i Sverige mäts idag med flera olika mått som tas fram av Statistiska centralbyrån (SCB) och publiceras varje månad. Riksbankens inflationsmål är uttryckt som att inflationen mätt med Konsumentprisindex med fast ränta, KPIF, ska ligga kring 2 procent per år. KPIF speglar prisförändringen på en varukorg bestående av olika varor och tjänster som kan ha haft olika prisförändringar under mätperioden. För att få ett sammanfattande inflationsmått vägs de olika prisförändringarna på de olika varorna och tjänsterna ihop utifrån vilken andel (vikt) de har i hushållens varukorg.

Anledningen till att Riksbanken använder sig av KPIF i stället för KPI är att förändringar av styrräntan påverkar KPI i sig. Höjs styrräntan stiger KPI eftersom styrräntan påverkar bolåneräntorna som i sin tur påverkar boendekostnaderna som ingår i KPI. På så vis är KPIF ett bättre mått på den underliggande inflationen i ekonomin.

Problemet med varierande energipriser

Ett annat problem med inflationen mätt enligt KPI, men också för KPIF, är att den i hög grad påverkas av energipriser som de på el, bensin och diesel. Som vi sett, särskilt det senaste året, tenderar dessa priser att variera kraftigt, vilket Riksbanken inte kan göra något åt. Därför är det vid utformningen av penningpolitiken intressant att även använda ett annat mått på den underliggande inflationen rensat från dessa varierande energipriser. Av det skälet beräknar SCB även KPIF-XE där både den direkta ränteeffekten av styrränteförändringar och energipriserna tagits bort från KPI. Det är i praktiken det mått som brukar anses vara mest relevant att följa för att bedöma det underliggande inflationstrycket i svensk ekonomi.

Problemet med att tolka månadsvis inflation och 12-månaderstal

Inflationen hoppar vanligtvis lite upp och ner enskilda månader till följd av bland annat säsongseffekter. Därför följs vanligtvis inflationen med fokus på 12-månaders tal. I november var inflationen mätt med KPIF-XE 8,0 procent. Det innebär att prisnivån i november i år, mätt med KPIF-XE, var 8,0 procent högre än motsvarande månad förra året. När under perioden prisförändringarna inträffade framgår dock inte av detta 12-månaderstal. Hoppiga inflationsförändringar från en månad till en annan ger heller inte särskilt god vägledning om den trendmässiga utvecklingen de senaste månaderna.

En beräkning av den trendmässiga underliggande inflationen ger viktig information

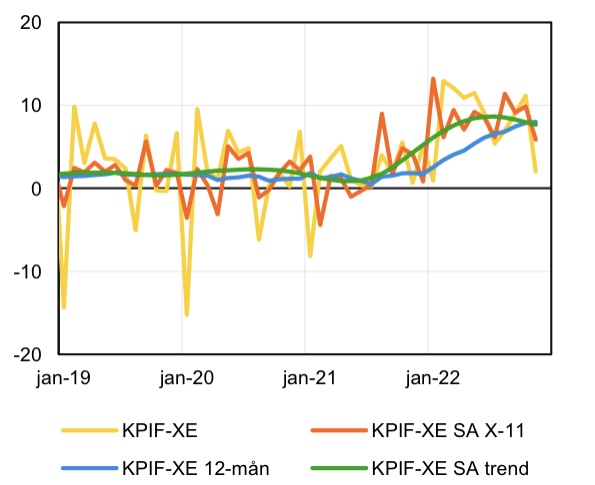

De enskilda månadsförändringarna kan således vara hoppiga och svårtolkade samtidigt som 12-månaderstalen inte ger särskilt god vägledning om när under perioden som det inträffar något relevant eller sker trendmässiga förändringar. Det är därför värdefullt att beräkna säsongsjusterad månadsinflation och en så kallad säsongsjusterad trend för den underliggande inflationen. Det finns lite olika metoder för att göra detta som kan ge lite olika slutsatser om vart den underliggande inflationen är på väg. Därför ska resultaten tolkas med viss försiktighet. För att ändå göra en bedömning av den underliggande inflationen och vart den är på väg, har vi säsongsjusterat och tagit fram en trend för KPIF-XE med hjälp av den välkända metoden X-11. Oss veterligen har trenden för inflationen inte uppmärksammats på detta sätt tidigare (däremot har Riksbanken använt den för att beräkna trenden för producentpriserna).

Den trendmässiga underliggande inflationen talar för att styrräntan borde ha höjts tidigare än vad som blev fallet

Vad visar då vår beräkning? Jo, till att börja med visar den att själva säsongsjusteringen av den månadsvisa inflationen (den orangea grafen i figur 1) inte verkar ge något stort mervärde jämfört med den ursprungliga serien (den gula grafen). Detta förutom att den tydligt tar bort effekten på inflationen av den förändring av varukorgen som normalt sker i januari när SCB justerar vikterna i varukorgen. Den justeringen har normalt en inflationssänkande effekt då hushållen drar ner på konsumtionen av varor och tjänster som har stigit mest i pris. Däremot framträder en klart intressant utveckling för trendserien (se figur 1 och 2 nedan) när både säsongseffekten och den oregelbundna och oförklarade variationen rensats bort.

Figur 1: KPIF-XE faktisk, säsongsjusterad, trend och 12-månaderstal, november 2022

Procent, årstakt

Källa: SCB, SBAB och Macrobond

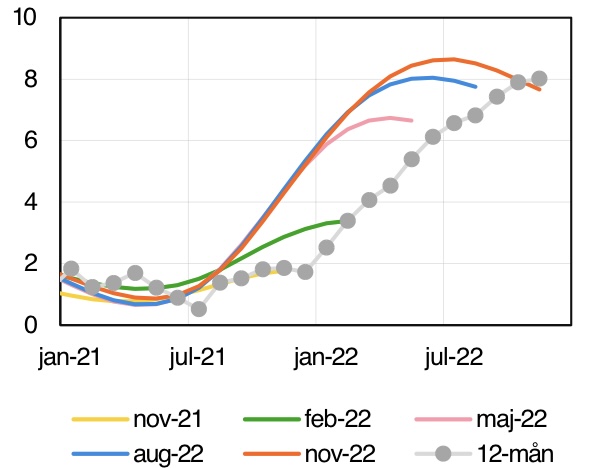

Om man blickar längre bakåt i tiden framgår att trendserien och serien med 12-månaderstalen har stora likheter men med den viktiga skillnaden att trendserien reagerar omkring sex månader tidigare. Eftersom trender är svåra att mäta och observera i slutet på en tidsserie är det intressant att backa bakåt och se hur beräkningen av trendserierna sett ut under det senaste året. En beräkning av trenden för exakt ett år sedan hade visat på ungefär samma utveckling för inflationen som 12-månaderstalen (se den gula grafen i figur 2). En beräkning av trenden tre månader senare, med data till och med februari, hade indikerat att inflationen de senaste månaderna varit omkring 3 procent snarare än de 2 procent som 12-månaderstalen då visade (se den gröna grafen i figur 2). Med data till och med maj eller augusti blir bilden än mer tydlig med snabbt stigande underliggande inflation sedan augusti 2021, och med en underliggande inflation över 6 procent redan från årsskiftet. Om Riksbanken hade beräknat den underliggande inflationen på detta sätt i realtid (alltså med den information som fanns tillgänglig vid bedömningstillfället), hade de troligen beslutat om att höja styrräntan tidigare och med mer än vad man gjorde i våras (även om man som sagt ska tolka trenden med viss försiktighet – mer om det nedan).

En trendberäkning talar för att den underliggande inflationen kan ha toppat redan i somras

Om vi stegar oss fram och använder data till och med augusti 2022 får vi ytterligare en intressant observation. Den beräknade trenden indikerar då att den underliggande inflationen nu har planat ut och kanske till och med har toppat. För tillfället, med data till och med november, ges än en tydligare indikation på att den underliggande inflationen kanske toppade redan i juli och att den sedan dess mattats av med nära 1 procentenhet.

Figur 2: KPIF-XE trender och 12-månaderstal, november 2022

Procent, årstakt

Källa: SCB, SBAB och Macrobond

Även om den beräknade trenden för inflationen enligt KPIF-XE ganska tydligt visar en vändning finns det skäl att vara vaksam. Inflödet av nya månadsdata leder ofta till att synen på den historiska trenden revideras. Störst är dessa revideringar normalt just för de sista månaderna. De är dock förhållandevis små för trenden ett halvår tidigare. Beräkningar av trenden framstår därför ändå som ett klart värdefullt komplement till 12-månaderstalen.

Stora förändringar av hushållens konsumtion talar dessutom för att nuvarande inflation överskattas

Vid sidan av att den trendmässiga inflationen indikerar att den underliggande inflationstoppen kan vara nådd, finns ett argument som talar för att den aktuella inflationen kan vara överskattad. Den kraftiga uppgång vi haft i inflationen har lett till beteendeanpassningar hos hushållen. Det kanske tydligaste exemplet på sådana beteendeanpassningar är att (den temperaturjusterade) elförbrukningen i oktober gick ned med nästan 12 procent i Elområde 4 (Malmö). Det är också troligt att den höga inflationen har gjort att många hushåll gått över till storförpackningar och lågprismärken, samt på flera andra sätt justerat sitt konsumtionsmönster för att anpassa sig till den höga inflationen. Inför varje nytt år gör SCB en justering av den varukorg som ingår i KPI för att fånga upp sådana beteendeförändringar. Det finns anledning att tro att beteendeförändringarna har varit särskilt stora i år och att inflationen under innevarande år, särskilt mot slutet av året, därför har överskattats kraftigt. När justeringen av varukorgen görs i januari nästa år kommer det bara att ge en engångseffekt nedåt på den månadsvisa inflationen, men däremot ha en kvarvarande dämpande effekt på inflation mätt utifrån 12-månaderstalen (jämfört med om varukorgen inte hade justerats).

Om det stämmer att den underliggande inflationen i praktiken vände ner redan i somras och dessutom att den aktuella inflationen överskattats, är det goda nyheter för svenska hushåll. Det kan också betyda att det inte finns några starka skäl för Riksbanken att höja styrräntan särskilt mycket mer, om något, med stor betydelse för de högst belånade hushållen – eller åtminstone att styrräntan inte behöver höjas så mycket som i annat fall. Det beror också lite på vilken hänsyn Riksbanken behöver ta till andra centralbankers beslut och effekten av ränteskillnader (mellan olika länder) på kronkursen.

Robert Boije

Chefsekonom på SBAB och doktor i nationalekonomi

Sten Hansen

Analytiker på SBAB och doktor i nationalekonomi

Anm. Detta blogginlägg var ursprungligen publicerat som en krönika i Realtid den 20 december 2022 och återges här med Realdtids godkännande.